前提

この記事は、Burry Market ResearchのYouTube配信を書き起こし・要約した記事です。(書き起こしの元となった配信は近日YouTubeに公開予定)

ホスト

内田 誠也。2017年から暗号資産の取引を開始。マクロの金融情勢や暗号資産市場の大勢を見て取引をするのが得意。数社でのIT企業勤務を経て、投資・トレードメディアのBurry Market Research を運営。好きな書籍は『マーケットの魔術師』。

出演者

日向理彦氏

東京大学理学部物理学科、同大大学院総合文化研究科修士課程修了 (物理学)。2013年末頃からビットコインの技術に興味を持ち始め、暗号資産 (仮想通貨) に関連したウェブサービスを多数開発。過去にはハードウェアウォレットの輸入販売も手掛けた。多額の個人資産をDeFiで運用しており、経済的自立 (部分的なFIRE) を達成している。Mt.Gox債権者。Twitterアカウントは https://twitter.com/visvirial 。

島倉徹氏

早稲田大学基幹理工学部数学科、同大大学院基幹理工学研究科数学応用数理専攻修士課程修了 (数学)。中学・高校の教員免許 (数学、専修) を持つ。合同会社代表。DeFIREの最高責任者。日本最大級の英語辞書サイトでの経験を活かし、マーケット分析とエンジニアリングの両刀遣いとして活躍中。ほぼ全資産をGameFi系のアルトコインに突っ込みガチホ中。セルフGox経験者。難しいことを誰にでも分かるように噛み砕くのが得意。 Twitterアカウントは https://twitter.com/malaychan_1_ 。

多くのプロジェクトの破綻や出金停止の引き金となったUSTショック

内田 誠也 2022年はFTXの事件や法改正案が出たりして、単に価格が下落してる以上のいろんなことがあった年でした。

そこで今日はDeFIREさんに、DeFiに関する2022年の注目ニュースを解説いただきます。DeFIREさんは、DeFiを中心にクリプト系の記事を書いていて、この領域に関して詳しい方々です。

今年どんな事件が起きて、ユーザー側としてどういうことが学べるのか、などを解説いただいて、来年以降、またハッキングとかに遭わないように何か学びを得ていこうという回になっています。

では早速、注目ニュース1のUSTとFTXの件からお願いします。

日向理彦氏 ご存知ない方にも向けて説明すると、USTはTerraというチェーン上で使われていたステーブルコインです。

年利20%というすごい利率で運用できて、いろんなクリプトファンドがUSTを買って運用していた時期がありました。

ただUSTの裏付け資産はLUNAという草コインが担保になっていた。

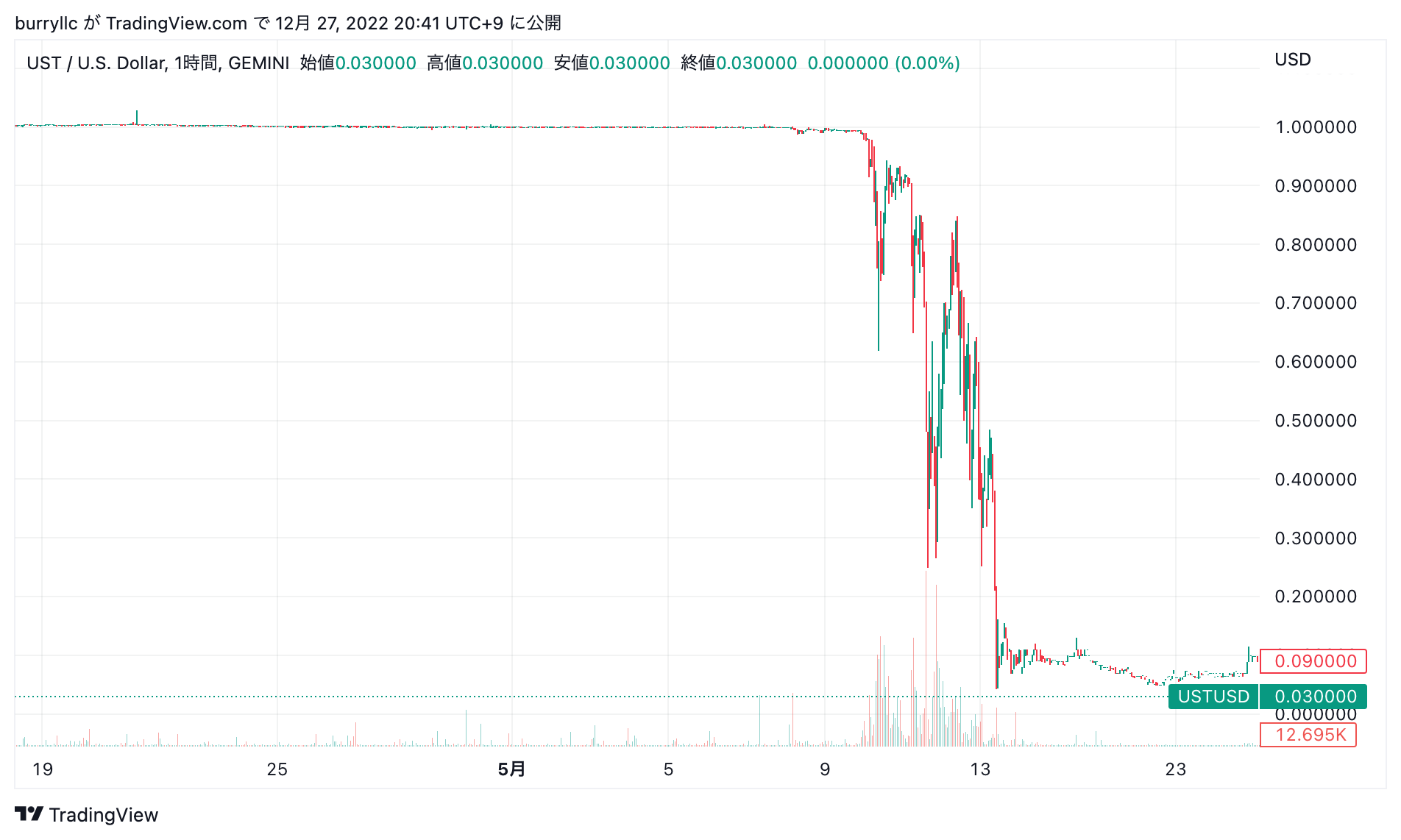

そういう状態なので一時期USTがやばいんじゃないかっていうことで取り付け騒ぎが起きて、それに伴ってUSTの価格もLUNAの価格もすごい下がってしまった。

それで担保としてほとんど意味がなくなってしまって1USTが1ドルだったのが、もう今だと0.03ドルくらいになった。

それが今年の5月ぐらいですね。

多くのクリプトファンドが20%という利率に惹かれて、USTを使って投資をしてたんですけど、それによって損失を食らった会社も多くて、例えば3ACとかセルシウスとか。

そういうところがUSTの暴落で致命的なダメージを受けて倒産しちゃうみたいな会社が多かったですね。

裏付け資産がLUNAという草コインだったんで、崩壊するのも時間の問題ではあったと思うんですけども、FTXが実はUSTに対して攻撃を仕掛けて、FTXがUSTの崩壊のトリガーを引いたんじゃないかっていう噂があった。

この後にいろんな会社が潰れちゃったり、その潰れた会社に対して貸し付けを行っていた会社が連鎖的に倒産したり、クリプトファンド系もいろんな会社が潰れちゃったり出金停止に陥ったりしました。

そういう事象を引き起こした一番最初の原因だったのがこのUSTの事件かなと。そういう意味でも注目度が高いニュースのかなと思います。

内田 誠也 1UST115円で買ったとしていま2円くらい。115円が2円になるということは92%くらい下がってるので、年利20%取れても5年に1回今回のような下落があればざっくりプラマイゼロになる。

USTは出てきて1年ぐらいですよね。これは期待値的には合わないですね。

FTXがUSTをどのように攻撃できるかとそのインセンティブの仮説

内田 誠也 あくまで噂レベルではあると思うんですけど、FTXがUSTにどう攻撃できるのかっていうのは気になりました。

日向 理彦氏 USTを大量に借りてきて市場で売却してデペグを起こすとみんなやばいやばいと思って売り始めるんで、それで連鎖的に取り付け騒ぎが起きて、値段が急激に下がるっていう可能性がある。

もし攻撃をしているとしたら多分そういうことをしたんじゃないかなと思います。ただわかんないですね、正直。単に自滅な可能性もあるので。

内田 誠也 FTXがUSTを攻撃したとして、どういうインセンティブで攻撃するのかわからなかったのですがそこはどうですか。あんまりFTXにプラスがなさそうな気がしたんですが。

日向 理彦氏 例えばさっきの攻撃をすればLUNAが値段下がるというのは事前にわかることなので、USTをショートしておいて安い値段で買い戻せば儲かる、そういうことは一応できますね。

内田 誠也 確かにそれはありますね。やってるとしたら本当にえぐいですね。

BTCを担保にUSTを借りて運用益を出していたが、決算後に暴落

内田 誠也 日向さんは、LUNAやUSTの保有や運用はやってましたか。

日向 理彦氏 USTはさすがに買って運用するのは怖かったです。USTはLUNAが担保になっているので価値が下がると担保やばいよねっていうのを、去年の10月ぐらいに聞いてた。

とはいえLUNAの時価総額は結構あったので、大丈夫だろうと思ってビットコインとかを担保にUST借りて借りたUSTで年利20%の利殖をするっていうのは実はやってて、結構儲かった。

ただ事件が起きたのが4月なんですが、運用してた法人の決算が3月なんですね。

それで決算でUST運用で出た利益が黒字として積み上がってて、法人税払ったんですけどその後USTショックがあって増えたUSTがほぼ0円になっちゃって。

それで法人税や予定納税を無駄に払うだけで終わったっていう、そういう悲しいことは個人的には起きてました。

内田 誠也氏 それは厳しいですね。

話変わりますが騒動のときにもしショートできてたらすごいですね。数日ぐらいのスパンでこれだけ下げてるんですね。

日向理彦氏 ちょっと下がったぐらいでカバーするかなと当時思ったんですけど、結局LUNAの時価総額が全然足りなくてリカバーできなかったですね。

自社発行のトークンについては含み益に対して税金を払わなくていいとするよう税制改正の見直しへ

内田 誠也 では次は注目ニュース2をお願いします。

日向理彦氏 自民党から税制改正の大綱が出ました。

参考:自民党税調、暗号資産の期末評価税制見直しを検討の対象に-資料 – Bloomberg

いまは法人でクリプトを持っていると期末で評価をしてその含み益についても課税される税制になっていたんです。

そうすると自社でトークンを発行してIOな値上がりするっていうふうにやるとトークンをたくさん持つっていうことになる。

例えば100億円分を発行して1億円だけ売ったとしても残りの99億円分が全部含み益として認識されて、それで法人税30パーなんで30億円払わないといけないっていうことになっちゃうんですよね。

それは現実的ではないので、そういうのはなしにしてくれっていうのが何年も前から議題に挙がっていた。

それがようやく、そういう自社発行のトークンについては含み益に対して税金を払わなくていいということになりそうということになりました。

ただ、まだ法律にはなってないですし、変わる可能性もあると思うんですが、政権与党である自民党から出ている税制改正の大綱なので、ほぼ確定なのではと思ってます。

今まで日本の会社でトークンを発行してIEOをしようとすると、税金がすごい発生してできなかった。

なので海外の法人を使ってとかやったんですけど、今回の改正が入ったことでようやく日本国内の法人でも自社でトークンを発行できるようになった。なので結構大きいニュースだなと思ってます。

これで国内でIEOなどがもっと流行って、トークンを発行して資金調達をするプロジェクト、Web3系のプロジェクトを作っていくっていうのがやりやすくなってきた状態になると思います。

内田 誠也 これはもうシンプルにポジティブなニュースという理解でいいんですかね。

日向理彦氏 そうですね、ポジティブなニュースだと思います。

ただ税制についてはこれ以外にも個人の税金が雑所得になっているので、株は20%なのにクリプトの場合は最大で55%取られるとかそういう問題も残ってます。

税制に関してはまだ問題は残ってるんですけど、ようやくたくさんある問題の中の一つが、これで解決しそうっていう感じかなと思います。

内田 誠也 今まで国内でやらずに、税制的な問題でシンガポールとかに行ってたような企業の一部がもしかしたら今後新しく起業するようなところは国内でできるんだったら国内でやろうということが出てくるかもしれないっていう感じですかね。

今クリプトはすごい冬の状態ですが、来年とか再来年でこの法案が進んでいって次にクリプト全体がまた盛り上がってきたときに、この改正も間に合ってその時多くのIEOが国内で出てくるとかそういう未来は結構すごいありそうですね。

2017年のICOを彷彿とする感じがありますね。

EthereumのThe Mergeが無事アップデート、完全にPoSに移行

内田 誠也 では注目ニュース3をお願いします。

日向理彦氏 今年の夏ぐらいにあった、EthereumがPoSに移行するというやつです。

PoWの場合はマイニングマシンを大量に用意して電気代をかけてマイニングする必要があって、電気代がものすごいかかるというのが欠点だった。

PoSの場合は大量に電気代がかかるマシンが必要なくなるので、それによって電気代がたくさん削減できるっていうのが大きな特徴です。

ずっと前からPoSに移行しようっていう話は出ててちょっとずつ進んでいたんですけれども、今回のThe Mergeのアップグレードによって完全にPoSに移行したっていうところですね。

PoSに移行するとEthereumをステーキングすると年利5-6%もらえる。

マイニングでETHがもらえる状態から、ETH自体をステーキングに回してETHをもらえるという状態になったっていうのが大きなニュースかなと思います。

DeFiにとっては正直、PoSかPoWかという話はコンセンサスレイヤーというか下のレイヤーの話なんでDeFiにとってはあんまり関係ないかもしれないんですけど。

Ethereumの話題としては結構注目度が高かったのかなと思います。

内田 誠也 Ethereumは来年も第1四半期ぐらいでステーキングしてるETHを取り出せるようになるようになっていて、順調にプロジェクト進んでる感じはしますね。

日向理彦氏 そうですね、Ethereumは開発が活発で、ビットコインは開発がもう落ち着いちゃって、結構メンテナンスフェーズに入ってるんですけど。

Ethereumはまだいろいろ課題もありますし、どんどん今後開発も進んでいくのかなと思います。

DeFiで言うと、今Ethereumのメインチェーンはすごい混んじゃってて、手数料が高いので安くできる仕組みを作ろうっていうのが最近の動きになっていて、その辺りが今後も話題になっていくのかなというふうに思いますね。

内田 誠也 界隈でこのニュース見てる人多くて、盛り上がってたり、アップデートの瞬間をみんなで見てたりって感じですごい話題にはなってましたよね。

日向理彦氏 そうですね。かなり大型のアップグレードだったんで、ちゃんとバグとか終わるかなっていうところも注目だった。それで大きなバグとかもなく正常に終わってよかったなと思います。

Ethereumのステーキングで年利5%もらえるとDeFiに期待する利率はそれ以上になる

内田 誠也 でもEthereumのステーキングはクリプトの運用の中でもかなりリスクが小さいほうだと思うのですが、それで年利5%得られるならかなり魅力的ですね。

逆にDeFiの運用はEthereumでステーキングするよりリスクが高いはずなので、Ethereumで年利5%得られるならDeFiはそれ以上の年利を求められそうですね。

今まではステーキングしたETHは取り出せないというデメリットがあったんですが、それも2023年の第一四半期のアップデートで取り出せるようになると、ETHで5%もらえるならDeFiは7%もらわないととはなりそうですね。

────────────────────

書き起こしの続きはこちら。