2022年はウクライナ問題による原油価格の高騰や、コロナ以降の好景気によるインフレ率の上昇が深刻化しており、米国を含め世界的に経済が混乱しています。

このような状況下ですが、足元の日本の株価は堅調な動きを見せています。

本記事では、日本株の今後の見通しについて米国株との関係を見ながら検討していきます。

直近の日米株式市場は連動しなくなっている

2010年~2020年の10年間の日経平均(緑線)とS&P500指数(赤線)のチャートをみると、強い相関関係があることがわかります。

しかし、2021年ごろから日米の株式市場は相関関係は低くなっています。(下図は2021年~現在のチャート比較)

日米株式市場の相関が弱くなっている理由としては、米国の株式市場が乱高下していることがあげられます。

米国は2020年の新型コロナウイルスの危機対応として大幅な利下げと量的緩和政策を実施するなど柔軟に金融政策を行っており、市場はFRBの想定通りの動きを見せました。その結果、2021年は大きく株価を上昇させています。2022年現在の米国株式の下落は、このような昨年の上昇が大きかった分、その揺り戻しで大きく下げているものと予想されます。

日本は今年はそれほど下げていませんが、その分昨年は米国ほど上昇していません。日米の株価の連動が外れたのはこのような要因が大きいのではと考えています。

日本の株式の価格を予想する上で米国経済の予測は避けて通れない

現在は米国株式市場が軟調な動きをしているなかでも、日本株式市場は堅調な動きを見せていますが、今後どのように推移していくのでしょうか。今後の日本の株式市場を占う上で米国経済を予測することは避けて通れません。

最も気になる点は米国の利上げがいつまで続くのかということです。ではまず米国の利上げ予想から見ていきましょう。

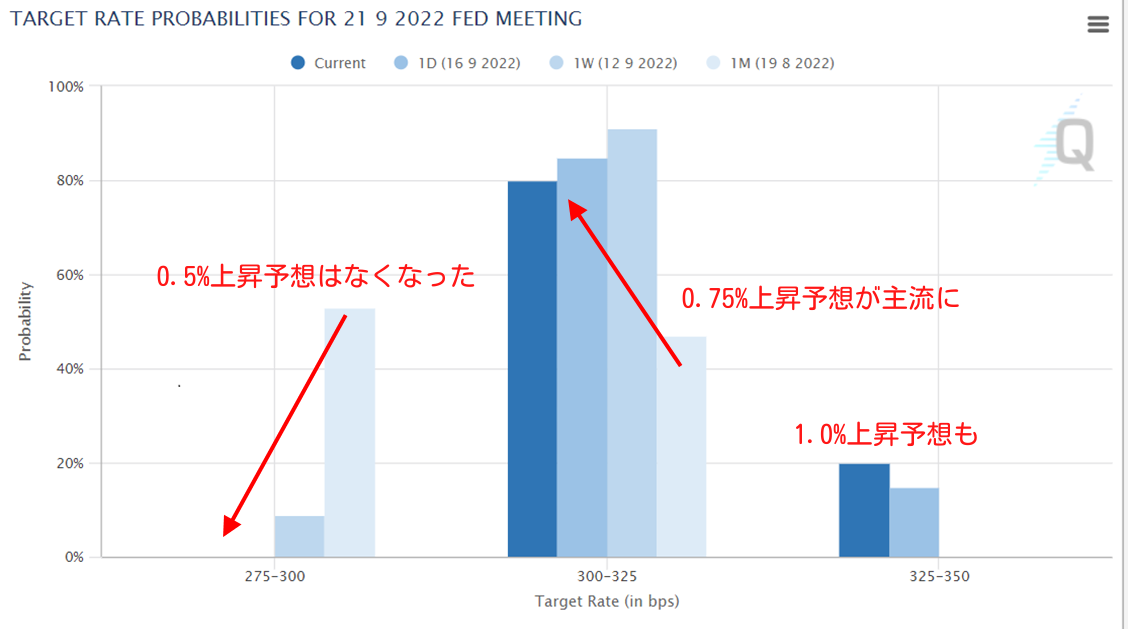

9月のFOMC FFレート想定

まず、今月9月のFOMC予想です。下の図は現在、1日前、1週間前、1か月前の予想が予想レートごとに棒グラフとして並んでいます。(一番左にある濃い青色が現在予想です)

1か月前は0.5%上昇が主流でしたが、現在は0.75%の上昇を予想する人が主流となっています。1.0%の利上げを予想している人も20%近い割合存在しているということになります。

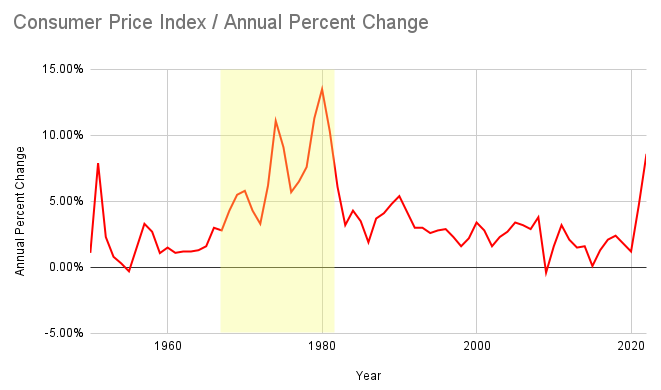

この1カ月で以前よりも利上げ幅の予想が上昇している理由は、9月発表の米国消費者物価指数(CPI)が市場想定を上回ったためと考えられます。

8月発表のCPIは市場予想を下回り、WTI原油価格も下落基調(下図)であったため、インフレ率がピークアウトしたかに思われました。しかし、9月発表のCPIが市場予想を上回ったため、インフレのピークアウトはまだ見えず、FRBは利上げのペースを緩めないと判断されています。

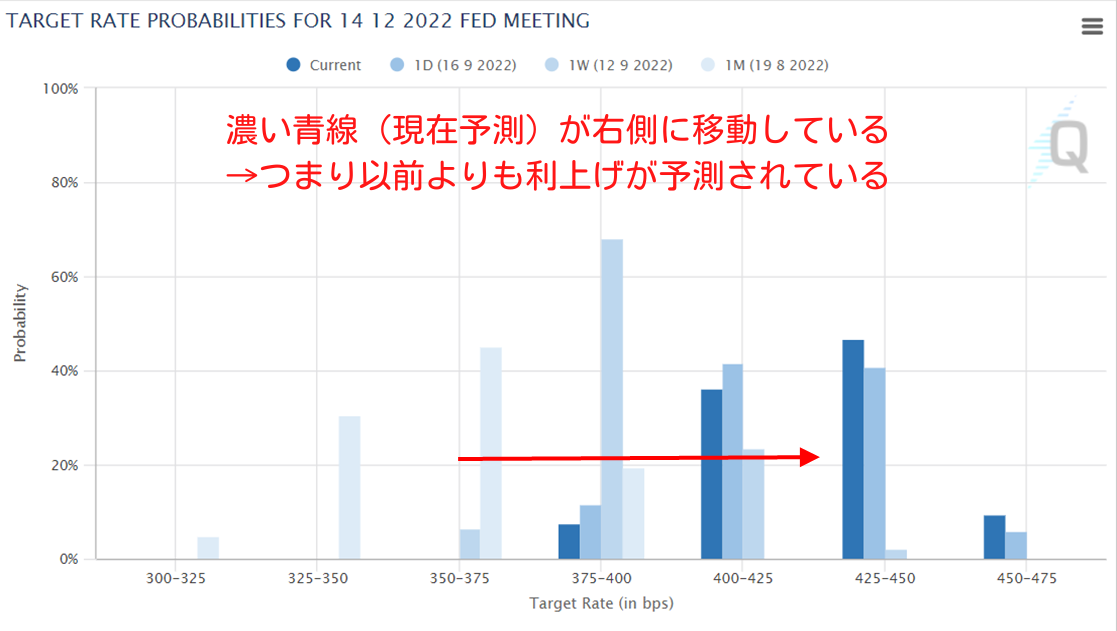

2022年後半のFFレート想定

年内の政策金利は年末までには4.00〜4.50%程度まで利上げされるという予想がされています。こちらも以前よりも高い利上げ幅が主流の考えとなっています。

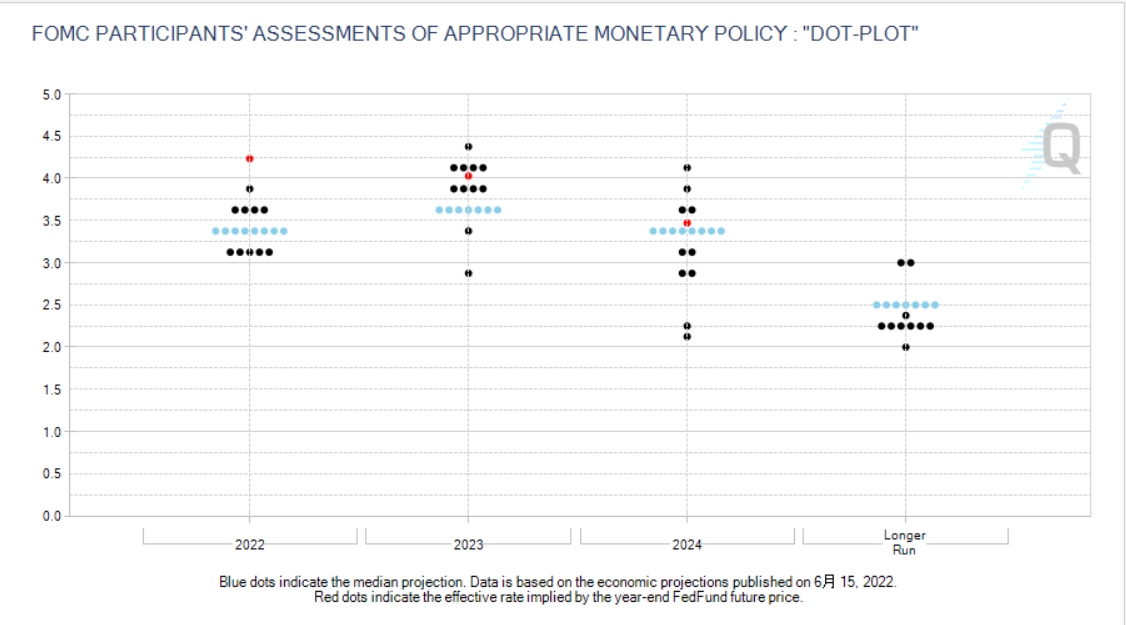

ドットプロットを信じすぎるのはよくないですが、2023年以降の大まかな方向性は、2023年に金利はピークになり、それ以降(おそらくは2023年後半)に利下げに転じる可能性が高いと考えられます。

2023年以降の米国の株価想定

利下げが開始されたとしてもすぐに株価が戻るとは限りません。

過去の大きな下落をみると、2001年のITバブル崩壊、2007年のサブプライム問題、2008年のリーマンショックのタイミングでも米国は利下げを行っています。この時の米国の株価は下落を続けました。

下の図を見てわかる通り、利下げ終了まで株価は下落をしています。現在の利下げも同様になると仮定するならば、2023年から1~2年の間、利下げ終了まで株価が下落する可能性もあります。

また、米国以上にまずい状態なのが欧州とユーロですが、欧州企業も米国市場に上場している企業もあるため、これも米国経済には悪影響が出ます。

ドルユーロに関してもドル高で推移しており、現在はほぼ1ユーロ1ドルになっています。為替市場においてほぼドルが1強状態となっており、米国グローバル企業の海外売り上げの収益を圧迫することになるのもマイナスです。

日本の株式の今後の想定

さて、米国の状況を踏まえたうえで、日本株式は今後どのような動きをするかを予想してみます。

メインシナリオは年内は維持or上昇 2023年以降に緩やかに下落する

可能性が高いと考えているのは、年内は日本株式市場は堅調に動き、2023年以降に下落していくという動きです。

9月16日発売の会社四季報によれば、東証市場全体の営業利益は20%以上の増益が見込まれています。今期の日本企業が好調なのは円安が利益を押し上げていることも要因に上げられます。現在は日米の金利差=ドル高円安の構造なので、年内は円安圧力は強く、日本株にプラスになるはずです。

また、現在は米国のインフレピークアウトが見えず不安定な状況になっていますが、インフレの抑制にある程度の見通しがたてば、米国経済の過度な不安が払しょくされ、日本株にも好影響が出るかもしれません。

2023年以降に関しては、米国株式市場の下落とともに日本株も下落すると予想されます。会社四季報の来期想定では今期よりも増益率がかなり減少しており、日本の実態経済も悪化する見込みです。

米国の利下げが開始された場合には、日米の金利差縮小から円高に動くことになるはずで、これも企業利益を圧迫することになります。

悲観的シナリオなら年内から株価は下落する

年内にかけても株価が下落し、2023年以降も株価下落というのが悪いシナリオです。

現在は円安が過度に進んでいると考えられており、急激な円安の対策として、円買い介入の注目度が増しています。

現在のドル高円安の基本構造は日米の長期金利差なので、基本的にこの動きを止めることはできません。行き過ぎた円安を市場が問題と捉えた場合、国内経済に影響がでるかもしれません。

また、ウクライナ問題や米国の中間選挙など、地政学的なリスクが顕在化した場合には日本株式市場にも影響が出る可能性があります。

楽観的シナリオは2023年維持or上昇

2023年以降も日本経済だけ好調というのは、確率的には低いかもしれませんが、いくつか好材料があります。

例えば、コロナ禍による行動規制がなくなることで、インバウンドの需要や国内の人の動きが活発になることが考えられます。その場合、百貨店や鉄道、空運といった銘柄には追い風になりそうです。また、自動車業界を中心とした輸出企業は引き続き円安の恩恵をうけ業績に貢献するはずです。

別の観点でいえば、岸田政権が掲げる「所得倍増計画」への期待です。日本人が預貯金などで持っている資産は1,000兆円ほどあるそうです。「所得倍増計画」に関しては不明点や賛否両論ありますが、1,000兆円のうち、1%でも株式市場に資金流入すれば国内株式市場にプラスになります。

いずれのシナリオになるか正確に予想することは難しいですが、世界的な状況を見ても厳しい状況が続く可能性は高いので、日米の状況は注視していく必要があります。