会社で働きながら、2001年から米国株を中心に投資を続け、1億数千万円の資産を形成したという個人投資家のO氏。米国の住宅市場バブルやリーマンショックなど市場の浮き沈みの中で経験を積み、企業の価値を手掛かりに判断する投資手法を身に付けた。そんなO氏に過去の失敗談や成功談、今の市場の見方などを聞いた。

O氏プロフィール 2001年から約21年間、米国株を中心に投資をしている個人投資家。“優良なビジネスへの長期投資” に取り組み、現状はFIREができる状態。53歳。総入金額5,000万円、入金額込みのリターン額は1.5億円。 過去2年(2020/9〜2022/8)の投資リターン見込みは、米ドルベースで+24%、円ベースでは為替の影響があり+66%。米国の不動産投資も行い、リターン見込みは2018年購入以来+36%。

インタビュー・編集:内田 誠也 執筆:山本 裕司

下落局面でも将来性を見極めて投資

――今までの中でその印象的な投資での成功を教えてください

リーマンショックの最中に、Appleなど、その後値上がりする株を仕込めたことですかね。その当時買った株は、その後資産をふやすのに役立ちました。

当時はやはり怖かったですよ。市場では株がどんどん下がっていく中で、新たな銘柄を買っていくわけですから。しかし、そこを我慢し、勇気を出して買ったわけです。振り返っても、メンタル的によく踏ん張ったと思います。

――市場が暴落しているときに、怖さを抑えて買えるというのは大変だと思うのですが、投資を始められた頃から、そうした決断力はあったのですか。

いいえ、最初の頃ははそうでもなかったと思います。やはり、下がっているのを見ると怖くなりますし、「落ちてくるナイフはつかむな」とも言いますから。

一方で、どうしようかなとためらってるうちに、いつの間にか底を打って反転し始めて、結局チャンスを逃がすという経験も何度もしています。

「バスに乗り遅れる」と言いますが、そんな経験は誰にでもあると思います。逆に、「今だ、チャンスだ」と飛び乗ったら、さらなる下落で大やけどをするという経験だって少なくない。

そうした経験をしながら、下落相場の中で、「ここはチャンスだ」という場面と「ここはやめておくべきだ」というところを、自分なりの基準で見極められるようになったということだと思います。

――具体的にどのようにして見極めるのですか。

説明するのは難しいのですが、株価が何に基づいてその価格になってるのかということを考えるのが基本です。

将来の業績を予測したうえで、今の株価の妥当性を判断することが、基準ともいえるでしょうか。

値上がりしている局面なら、期待先行で人気が高まっているだけではないかと疑って調べてみる、逆に値下がりしているのなら、会社の先行きに不安があって下がっているのか、他の銘柄に引きずられているだけではないのか、といったことを調べて判断していくという形ですかね。

だから、投資するときには、まず将来を見込める企業だということが前提です。

そのうえで、今であれば、インフレや金利の上昇が続いたときに、5年後、10年後にも成長を続けられるだろうか。会社の将来を考えたときに、現在の株価は妥当なのか、あるいは安すぎるのか、高すぎるのかを判断して、見極めるというようなことをしています。

────────────────────

「毎月100万円以上のビットコインを買えるキャッシュを生み出すスモビジについて研究」するコミュニティ、「BMRスモールビジネス研究所」を開始しました。ご興味ある方はぜひ覗いてみてください。

────────────────────

リーマンショック後に株価の変動を検証

――投資先を判断するコツをつかんだきっかけはありますか。いつ頃から、そういう判断ができるようになったのでしょうか。

大きかったのはリーマンショックの経験ですね。

当時、いくつもの銘柄を持っていましたが、大きく下がった後、そのまま回復しなかった銘柄と、しばらくして復活した銘柄があった。その差はどこにあるのだろうと、自分なりに時間をかけて分析してみたんです。

2009年ごろだったと思います。

すると、将来の市場の変化や経営環境の変化に、その企業はどれくらい耐久性があるのか、将来に対してどれくらい信頼を置けるのか、という点での差が見えてきた。

結局、その差がリーマンショックのような不測の事態が起きても生き残れるかどうかの、明暗を分けたということだったんです。

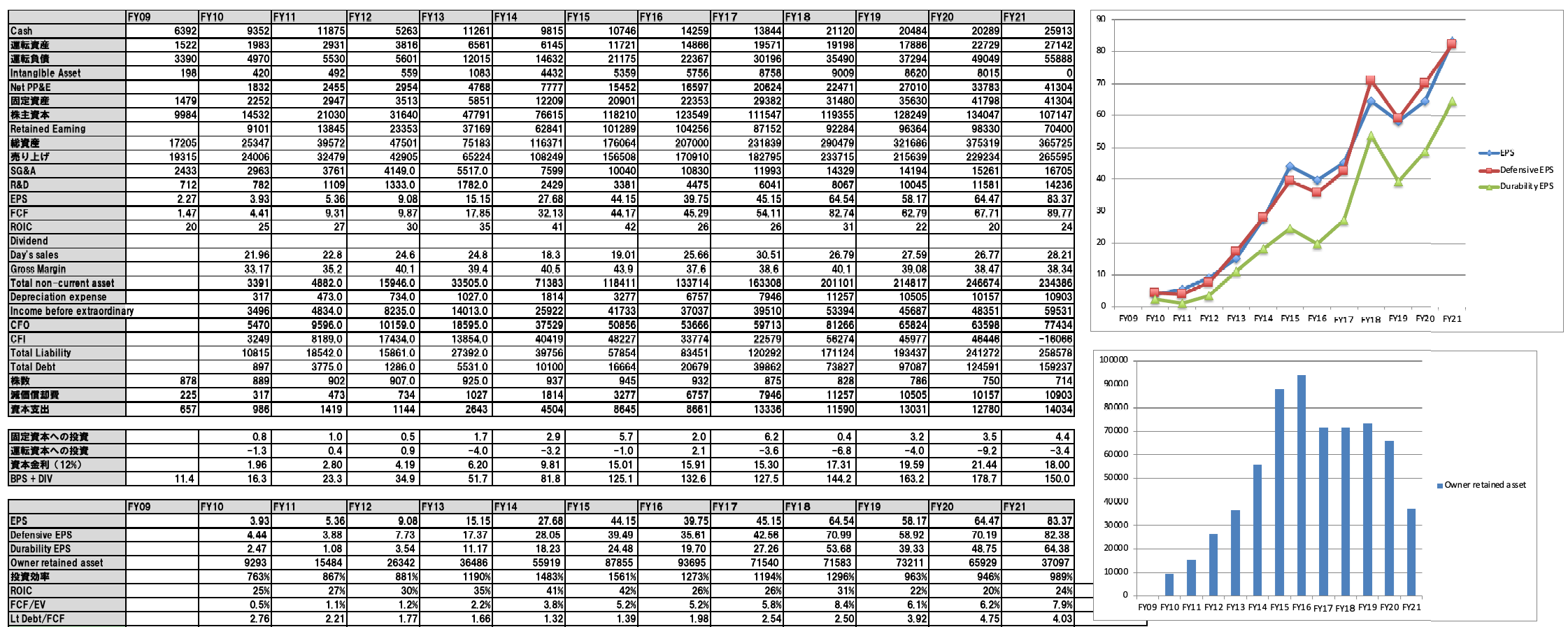

▼O氏の当時の分析データ(一部)

そうした違いに気づいたことも大きかったのですが、もともと私の投資スタイルを生かしてリーマンショックの結果を分析し、次の投資にフィードバックできた。そうすることで、自分の投資スタイルを強化できたことも大きかったと思います。

――それはPERやROEといった指標から分析するのですか。

そうした指標の数字からもう少し突っ込んで、利益自体の質、あるいは会社の財務構成の質がどういうものかというところを見ています。

知識や経験を積むことで感情をコントロールする

――暴落局面だと、どうしても感情的になって、冷静な判断ができないこともあると思うのですが、どうすれば落ち着いて判断できるのでしょう。

私も、冷静になれないことはありますよ。やはり、チャートがどんどん下がっていくのを見ていると怖くなってしまいますし。逆に、突っ込みすぎて失敗してしまったことも何回かありました。

でも、投資やビジネスに関連する本を読んで、知識を積み上げたり、さまざまな経験をしたりすることで、冷静になって、自分の感情をコントロールできるようになるのだと思います。

その境地に達するまで、私は10年ぐらいかかりました。

――忘れられない失敗はありますか。

やり慣れていない取引に手を出して、失敗することはあります。

リーマンショックのときに、「混乱は今がピークだ」と先走ってVXXというボラティリティにかけるデリバティブで空売りしたら、そこからまた暴落して大やけどをしたとか、オプションの取り引きに手を出して失敗したこともあります。

どうも、私は逆張りを好むところがあって、こういうときは市場のトレンドに乗って順張りにしなければいけなんだろうなと思いつつも、つい逆張りの発想に引きずられてしまうんです。

自分のメインのやり方と合ってないことをやる場合は、やっぱり大きく損しがちです。

自分の投資の幅を広げるようと思っていろいろと手を出してはいるのですが、いつもと違う投資を行うときは、考え方も変えて細心の注意を払わなければならないということでしょうね。

変化に迅速に対応できない日本はこの先も厳しい

――現在の米国市場についてどのように見ていますか。

好況が続いてきたアメリカですが、この先数年は結構厳しいのではないかと思っています。今、インフレ対策で金利の引き上げを続けていますが、実態経済までの影響はまだ出ていません。株価は下がっていますけど。

株価が先行して下がった後は、必ず企業の業績の悪化という形で、利上げの悪影響が現れてくると思います。ですから、これからだんだん米国経済は悪化していく、そこから底を打って回復するのは数年かかると思います。

ただ長期的に見ると、米国にはイノベーションをどんどん進めていく力があるし、株主重視の経営をやらないと立ち行かないという環境がありますから、回復は結構早くて、長期的に見れば、米国株はこの先も有望だと思っています。

ですから、ここ数年は、厳しい経済環境の中で、いかに将来的に成長を見込める会社を選んでいくかが、投資をする上での重要なポイントだと考えています。

ーー日本についてはいかがですか。

日本はといえば、アメリカの経済が厳しくなってくると、その影響をもろに受けて経済も悪化していきますよね。

それをうまく乗り切って、儲けていく会社もあるとは思うのですが、全体としては少ないのではないかと思います。今後も成長を見込める会社を選ぶのは、アメリカに比べてかなり難しいのではないでしょうか。

日本は、国内のマーケットの中でどう成長していくのかを描きにくい社会だと思いますね。為替だとか海外の金融政策だとか、あるいはウクライナ紛争やエネルギー問題だとか、海外の要因にどうしても振り回されてしまう。

政府や日銀も変化に迅速に対応できるようには見えないので、日本企業も大変だと思います。そうした環境の中で成長していく企業を探さなければならないのですから、米国市場に比べれば遥かに難易度が高いと思います。

――日本経済の将来については悲観的ですか。

今の状態では、難しいんじゃないかと思います。円安になっているのなら、それを利用して、もう一度輸出に力を入れるとか、それを政府が迅速に牽引できるかといえば、社会や経済がそうした仕組みになっていない。

経済環境に応じて、すぐに対応できるようになれば、うまく経済も循環すると思うのですが。

それに、欧米も中国も、どこも自国保護主義的な動きが強まっていて、これまでのように経済をグローバルに拡大していく流れにはなっていない。

貿易に頼る日本としては悪条件で、円安を活かせません。こうした状況で日本がどのように景気を良くしていくのか、その筋道が私には見えません。

――世界的な自国保護主義的な流れは今後も変わりませんか。

例えば、アメリカではインフレ抑制法案が可決されましたが、国産の電気自動車の購入者に対する税額控除が盛り込まれるなどして、保護主義的な側面があるんです。これは日本のメーカーにとっては痛手ですよね。

話題のカーボンニュートラルなどの環境保護政策だって、国内基準をクリアしないと輸入品には炭素税をかけるとか、保護主義的な政策が盛り込まれている。環境を盾に、自国の産業を保護しようという思惑が見え隠れしているというのが、現在の各国の環境保護政策なんです。

こうした世界的な保護主義の流れは、しばらく続くのではないでしょうか。

――政府の政策のスピード以外に、日本の企業が変化にうまく対応できない理由はありまうすか。

アメリカは人材も流動的で、会社も働く人も変化に対応するのが速いですよね。

私が勤めていた会社でも、ライバルの企業に転職した人が、転職先でうまくいかなかったなどと言って、しばらくして戻ってきたりするんです。

同僚も、戻ってきた人に笑いながら「Welcome back」と言って受け入れる。同じ業界の中で、違う会社をぐるぐる回遊している人もいますしね。

一方で会社もドライで、経営が厳しくなればレイオフやリストラをし、好調ならどんどん人を採用する。終身雇用ではないので、あまり将来的な人員構成とからは心配しなくていいんですね。

そうした迅速な対応というのは、どうしても日本にはできないところですよね。

市場環境が変化すれば、過去の経験が通用するとは限らない

――円安の話が出ましたが、円相場の水準や投資への影響について、どう考えていますか。

正直言うと、円安はちょっと行き過ぎだと思います。

為替相場は、だいたい市場参加者の思惑によって先走りするところがあって、多少オーバーシュートするものですが、今回もアメリカの金利の動向をそれなりに織り込んでいる状態だと思います。

この先の高金利を織り込み済みということになると、近い将来、金利引き上げの終わりが見えてくると、そこからは下落していくのではないかと思っています。

私自身は投資をする際に、そうしたことはあまり重視してなくて、慌ててドルを買ったり、円高に振れたからといって、円を買い戻したりという動きをするつもりは全くありません。

大きな経済の流れとして、じっくり見ているという感じですね。

――経済動向でいえば、ロシアのウクライナ侵攻もあって原油などの価格が高騰していますが、このあたりはどう見ていますか。

基本的にはエネルギー価格は、今後も全体としては上昇傾向だと思います。

カーボンニュートラルが盛んに言われる中、世の中の風潮としてエネルギーをバンバン使って、それを燃やしていこうという方向には行きにくい。

石油会社も環境に無関心ではいられず、二酸化炭素の回収・貯留を行うなど、追加の莫大な投資が必要となる。

それに多くの資源を持つロシアが、ウクライナ侵攻で世界から孤立している。こうなると、原油をはじめとするエネルギーの市場は、政治的な思惑も絡んで、全く読めない。ただ、下がるという要素は少なくて、今後の5年10年は、やはり上昇傾向ではないかと見ています。

――話は変わりますが、日本では政府が投資を奨励し始めたこともあって、つみたてNISAが初心者などに人気です。初心者にとっては入りやすいと言われますが、最近では反対意見も見かけるようになりました。つみたてNISAについてはどう見ていますか。

投資は入口も大切ですが、やはり出口が大切だと思います。

つみたてNISAのような、コツコツと長期的に運用する投資手法は、安心で確実だと言われますが、無限の期間で積み立て続けられるわけではない。

多くの人は老後の資金として積み立てているわけですから、いつかは引き出すときがきます。

いつ引き出すのかという時期を考えないと、思ったようなリターンを得られないということになると思います。

特に、昨年や今年のように米国株が高値水準を迎えているときに、米国株式を組み込んでいる人は期待外れの結果に終わるかもしれない。

自動的にドルコスト平均法で積み立てていったら、過去40年の平均のリターンは得られるはずだという言い方もされますが、それは言い過ぎだし、信用できないと思います。

特に、現在の米国株の価格は、利益を上げて業績が好調なことを反映している部分もあるのですが、低金利でさほどコストを掛けずに投資ができるということも反映されている。

しかし、金利引き上げで今後は金利コストがかかってくるわけですから、当然、その部分は剥げ落ちてきます。すると、利益の上昇だけで、今の株価を維持できるのか、私は疑問に思っています。

つみたてNISAから始めてみるのも悪くはありませんが、始めるのであれば、今後は今までとは市場の環境が変わる、これまでのように株価が上がり続ける保証はない、ということを理解したうえで、取り組んでいただきたいと思います。

安易に始めてしまうと、思わぬリスクに直面するかもしれません。

次回は、O氏が読んでためになった本や情報収集の方法、これから投資を始める人へのアドバイスなどをお聞きします。

────────────────────

「毎月100万円以上のビットコインを買えるキャッシュを生み出すスモビジについて研究」するコミュニティ、「BMRスモールビジネス研究所」を開始しました。ご興味ある方はぜひ覗いてみてください。

────────────────────

インタビューの続きはこちら。

前のインタビューはこちら。

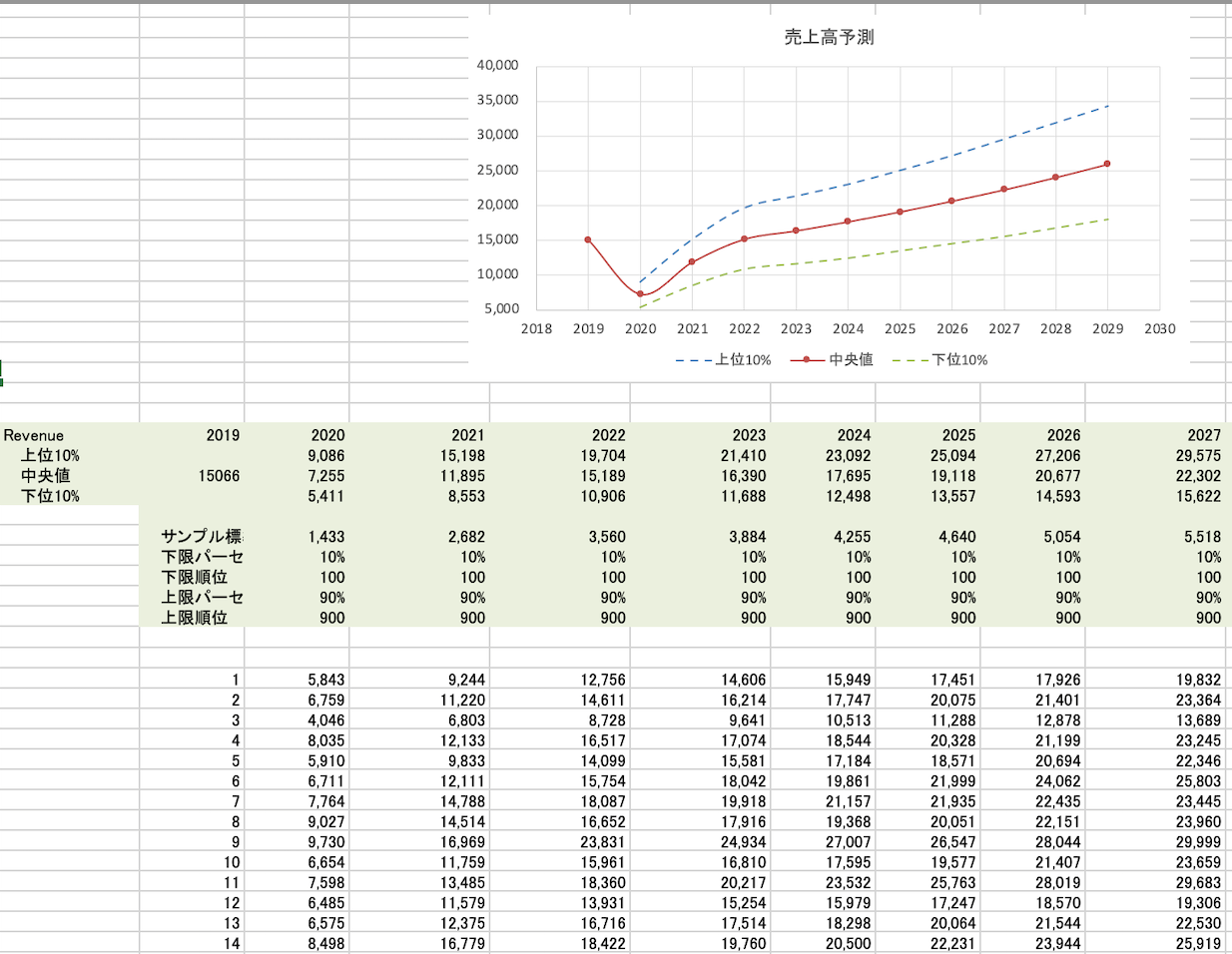

O氏のつみたて投資の分析記事はこちら。