bitbank COOを経てCygnos Capitalを運営する三原 弘之氏に、Cygnos Capitalの具体的な運用手法や不確実性への対処、利用のニーズについて伺いました。

インタビュー・執筆・編集:内田 誠也

三原 弘之氏 プロフィール

早稲田大学を卒業後、楽天株式会社にエンジニアとして入社し、楽天市場の開発業務に従事。2014年、ビットバンク株式会社へ社員第一号として参画し、執行役員COOとして国内最大級の仮想通貨取引所へ成長させる。現在は海外クリプトヘッジファンドの戦略へ分散投資する日本初のファンド、Cygnos Crypto Fund を運営。Twitter:https://twitter.com/h3hara Cygnos:https://fund.cygn.com/ https://oversea.cygn.com/

Sponsor

仮想通貨トレーダーズクラブ COINRUN

COINRUNは暗号資産の古参トレーダーである、田中さん、ヨーロピアンさんの2名による、暗号資産のトレードによって「まとまった資産を築く」「継続的な収入を得る」「ビットコインを増やす」ことを目的に、様々な有益情報を共有するオンラインコミュニティです。

会員限定のトレード番組やチャットコミュニティ、月20回程度のレポート配信が利用・閲覧可能になります。

可能な限りリスクをとらないマーケットニュートラルな戦略でのアービトラージのみで資金を運用

――Cygnosの運用方法について教えてください。

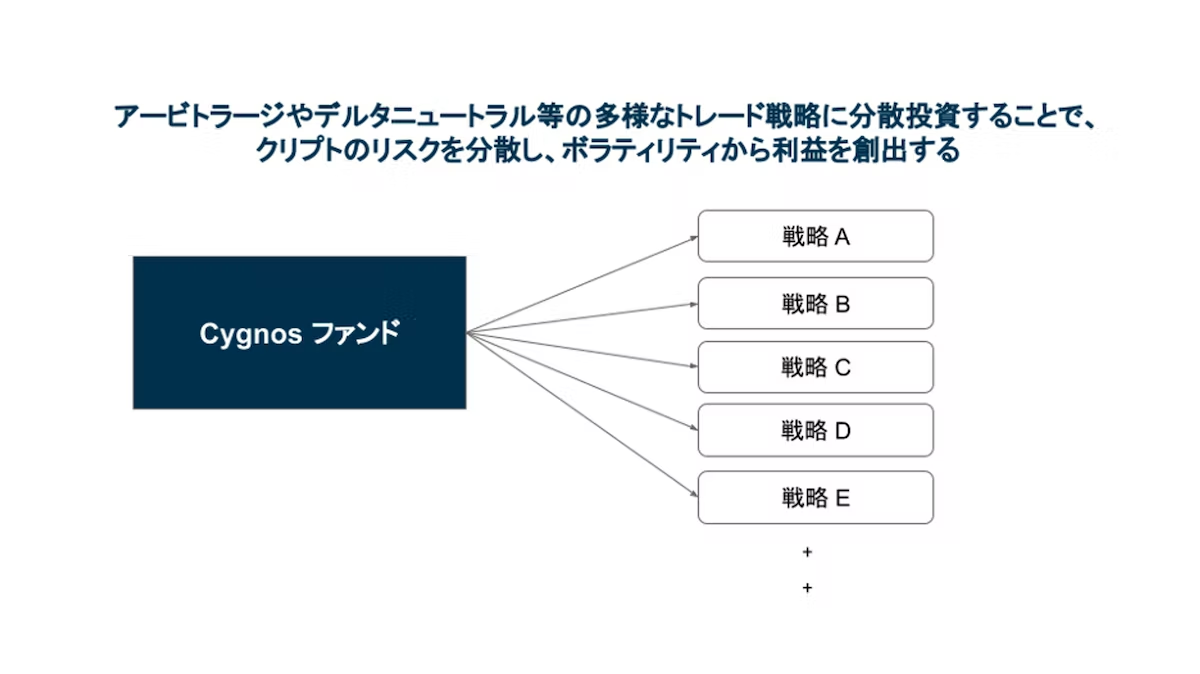

「ファンド・オブ・ファンズ」に近い形態を用いており、100%、アービトラージのみでの運用を行っています。

2022年がわかりやすい例ですが、暗号資産の領域はまだ過渡期であり、ただ運用するだけでもリスクが大きく、ファンドとしては可能な限りリスクをとらない運用が望ましいと考えています。

そのため運用方法の中では最もリスクが低いと考えられる、マーケットニュートラルな戦略でのアービトラージのみで確実にリターンを出す、という運用にいたっています。

ファンド組成は2022年9月と厳しい相場環境下での組成ではあったのですが、FTX事件後や2023年1月などはボラティリティも生じて高いパフォーマンスで運用できており、いいタイミングで組成できたと思っています。

――2022年ではFTX事件直前や12月は暗号資産全体でボラティリティが小さかった時期ですが、そのような状況下でもアービトラージの運用で利益は出ていたのでしょうか。

おっしゃるとおり、アービトラージは相場全体のボラティリティに依存します。ボラティリティが小さくなればなるほど価格の乖離は生じにくくなり、裁定の機会は減ります。逆も然りです。

例えば2022年12月ではファンドの経費や手数料を考慮すると収支は差し引きゼロくらいです。

ただ、これは当ファンドに限らずですが、パフォーマンスは1ヶ月などの短い期間ではなく、2-3年などの長い期間で評価するのが一般的です。

暗号資産は顕著ですが、数年単位の時間軸の中では、2021年のようなブル相場もあれば、2022年のLUNAショックやFTX事件のようなネガティブイベント、2022年12月のような極端にボラティリティが生じない時期などいろんな相場に直面します。

なので常に毎月収支がプラスになる運用というのは現実的にはあまりありません。あるとしたら詐欺の可能性が高いです。

2-3年の時間軸でいろんなイベントが生じながらもその中で安全に確実に設定したパフォーマンス、例えば我々なら年間で15%のリターンを追求する、そういうイメージです。

アービトラージで利益が出せなくなる程度に本当にボラティリティはなくなるのか

――暗号資産は現在は一定のボラティリティが生じていますが、長期的にはより小さくなりアービトラージでは裁定の機会が減ると予想されます。ファンドとしてはどのように考えていますか。

これについては二つ考えていることがあります。

まず一つ目に、アービトラージで利益が出せなくなる程度に本当にボラティリティはなくなるのか、ということ。

暗号資産を知り、ビットバンクに参画した2014年当時から私も同じことを考えていました。市場の成熟に伴い、ボラティリティがなくなり落ち着いた動きを見せるのではないか、ビットコインが普及すればするほど、価格は乱高下しなくなるのではないか、と。

しかし、2014年と比較し暗号資産の普及は進みましたが、依然としてボラティリティは残ったままです。

逆に、新しいプロジェクトやトークンが乱立したことで、アービトラージの機会は増えています。そのため今後も何かしらの裁定機会は残り続けるはずと予想しています。

その上で二つ目、もしボラティリティが現在ほどに生じなくなった場合ですが、アービトラージでの利益が出づらくなる程度に社会に暗号資産が普及している頃には、Cygnosの法定通貨建ての預かり資産は価格上昇により大幅に増加しているはずです。

そのような場合には、年利15%でなく3-5%を目指すように方針を切り替える可能性はあると思います。

つまりいずれにしろ、ファンドの運営においては致命的な影響は出ないと考えています。

いい意味で委託先のファンドを信用せず、かつパフォーマンスを最大化していくためのCygnosの仕組み

――Cygnosで活用されている「ファンド・オブ・ファンズ」の仕組みについて詳しく教えてください。

「ファンド・オブ・ファンズ」は自社で運用は行わず外部のファンドに委託する形態です。厳密にはファンド・オブ・ファンズではないのですが、仕組みとしては非常に似ています。

Cygnosが世界中の暗号資産特化のヘッジファンドの中から目利きをし、安全性やパフォーマンスなどを総合的に判断してチームや戦略を選んで運用を委託しています。

このような形態をとっているのは、各ファンドの運用益を享受しつつ、委託先の万が一のリスクを分散するのが狙いです。

ヘッジファンドといってもさまざまなものがあり、うまくいくファンドばかりではありません。パフォーマンスが市場平均を下回ってしまうファンドもあれば、2022年の相場で破綻したファンドもあるわけです。

そのような中で、いい意味で彼らを信用せず、かつパフォーマンスを最大化していく方法を考えた結果、いまのような分散した運用形態に至っています。

――外部監査はどのように行われるのでしょうか。

前提として、日々の計算や会計処理を行う外部のファンドアドミンという第三者機関があります。彼らが投資家に毎月投資の成績をレポートしていくわけです。

そういった会計書類に対して更に別の第三者が年次での外部監査を行います。

我々はレポートの数字をいじれません、かつ、その数字を作った人が間違っていないことを外部監査が確認する。いわゆる金融機関的な牽制が入っている。

なので、二重の牽制になっているわけです。

これは法律で決められた必須の対応事項です。規制ファンドとしては当たり前の対応ですが、クリプトだとなかなか新鮮だとよく言われます。

Cygnosのファンドへの出資条件

――出資の条件があれば教えてください。

現在、日本居住者については税務的な論点からストラクチャーを再検討しており、受け入れていません。なので、投資家は全員海外在住者になります。また、Cygnosはシンガポールの法人であり、まず現地の法律をクリアする必要があります。

そのうえで当ファンドへの出資の条件をざっくり申し上げますと、1つ目は日本円で総資産が2億円以上です。これには暗号資産も含まれます。

2つ目は金融資産で1億円以上です。証券も含めるためスタートアップのバリエーションも対象になります。

最後の条件は年収で3,000万円以上。

これはor条件で、この三つのどれかを満たせば、シンガポールの法律としてCygnosが利用者を受け入れることが可能です。シンガポールの方だけでなく、日本人が出資する時もこの条件です。

上記以外には最低の出資金額もあり、いまは15BTC、250ETH、20万ドルから利用可能です。

Cygnosへの期待は預り資産に対してリターンを出すことであって予測をすることではない

――暗号資産ではさまざまネガティブイベントが生じますが、不確実性にはどのように備えていますか。

ご指摘のとおり、暗号資産は不確実性が高い領域です。

Cygnosがアービトラージでの運用を戦略として選んでいるのは、この不確実性に対処するためでもあります。

個別のトークン投資でリターンを追求するというのはもちろん一つの選択肢として魅力的ではありますが、どこまでリサーチを重ねてもブラックスワン的なリスクは排除しきれない。

Cygnosがお客様に期待されていることはあくまで預り資産に対してリターンを出すことであって、予測をすることではない。

相場全体や個別のトークンがどのような動きをしようとも、予測せずともボラティリティが生じさえすればリターンをお戻しできる、こういった暗号資産の不確実性も考慮したうえで現在のアービトラージの運用になっているわけです。

委託先に対する信用を必要としない仕組みでの委託

――資金の委託先についてはどの程度信用できるのでしょうか。例えば委託先が本当にアービトラージで運用しているかどうか、どうやって信用するのでしょうか。

いい質問ですね、おそらく委託先がアービトラージ以外の戦略、例えば勝手にトークン投資をしてしまうリスクや、資金を持ち出してしまうリスクに関する質問だと思います。

おっしゃるとおり、委託先を分散することで各ファンドのリスクを小さく抑えられるものの、こういった委託すること自体のリスクは生じます。

我々の場合はどのようにヘッジしているかというと、資金自体を委託先に渡すのではなく、弊社のサブアカウントの取引APIのみ委託先に付与することで対応しています。

つまり資金自体は我々のアカウントの中にあり、委託先に付与したサブアカウントでは取引は操作できるものの、資金の移動は権限がなく操作できません。

委託先がどのような取引を行っているか、アービトラージ以外の戦略をとっていないかも完全に可視化されています。資金の増減ももちろんわかります。

なので質問の回答でいうと、そもそも委託先に対する信用を必要としない仕組みになっている、ということです。

これまでの経験や繋がりを活用したファンドとの接点や目利き、少額での投資が可能なことがCygnosのメリットの一つ

ーー委託先のファンドはどのように選定しているのでしょうか。

現在委託しているファンドは、ご紹介をきっかけとしたファンドが多いです。

多くのファンドと話してパフォーマンスを見たりというのは当然しています。そのうえで、信頼できる人からの紹介かどうかというのは判断要素としてとても大きいです。

我々はシンガポールに拠点がありますので、中華系のご紹介もありますし、ビットバンク時代の繋がりでご紹介をいただくこともあります。

一般の個人が、紹介以外でゼロからファンドを開拓するのは現実的ではありません。調べて見つけた先が信頼できるか判断がむずかしいですし、求められる金額も最低100BTCなど決して小さくありません。

我々のこれまでの経験や繋がりを活用したファンドとの接点や目利きがあり、かつファンドオブファンズに近い形態で少額から入れることができる、というところがCygnosのメリットでもあります。

――Cygnosを利用されている方にはどのような方が多いのでしょうか。

いまは全員が海外在住の方です。シンガポール、ドバイ、タイ等に居住されています。

ドルしか持っていないので一部を暗号資産の運用に回したいという方もいますし、自身でもトレードしているがアービトラージはできていないのでそこはCygnosにお願いしたい、というケースもあります。

自身でもアービトラージを行っていて、分散の一つとして利用したいという方もいます。

全体の傾向としては、アービトラージで利益を出すという戦略に魅力を感じていただける方が多いです。

――Cygnosとしては特にどのような方に利用して欲しいのでしょうか。

二つ考えています。

一つは、既にビットコインやイーサリアムを保有している投資家。本人がそれらを運用している、していないに関わらず、その一部をアービトラージによって、ビットコイン建て、またはイーサリアム建てで増やしていきたいという方々です。

もう一つはまだ暗号資産を保有していない投資家です。

ポートフォリオに暗号資産を組み入れたいが何に投資したらいいかわからないという方や、暗号資産に投資したいが直接保有することにこだわりがない方、などです。

そういった方々向けに、Cygnosが資産を預り、管理し、かつアップサイドも提供できるというのは一定、魅力的であると考えています。実際にそういったお声も多数いただいております。

ーーーーーー

三原 弘之氏のインタビュー、全三回の第二回記事では「重要なのはトレンドによってボラティリティが生まれ、そのボラティリティを活かせること」「ビットコインの価格は需要、供給、限界費用で決まる」などについて伺います。

────────────────────

バーリ・マーケット・リサーチの公式LINEでは、ここでしか見れない「資産/収支管理シート」や「インタビューの録画」を公開しています。ぜひご登録ください。

────────────────────

インタビューの続きはこちら。

![仮想通貨トレーダーズクラブ COINRUNのご紹介[PR]](https://burry.co.jp/wp-content/uploads/2024/03/2024-03-15-19.05.07.jpg)