BMRさんから「インデックス投資が流行るとマーケットにはどのような歪みが生じるのか」「どのような投資機会が生まれるか」をテーマに執筆して欲しいと依頼を頂きました。

筆者なりに考えてみました。

想像を出ない領域があるようにも感じますが、ご覧いただけたら幸いです。

おせちーず氏 プロフィール

投資歴約32年の女性株式投資家。新卒でシステムエンジニアとして従事し、その後証券アナリストを経て、現在は企業に勤めながら大学で非常勤講師にも従事。『個別株でインデックス以下のローリスク・ローリターン』を追求した株式投資を行っている。

Twitter:https://twitter.com/osechies

ブログ:https://ssizehappy.exblog.jp/

メルマガ:https://www.mag2.com/m/0001697420

────────────────────

「毎月100万円以上のビットコインを買えるキャッシュを生み出すスモビジについて研究」するコミュニティ、「BMRスモールビジネス研究所」を開始しました。ご興味ある方はぜひ覗いてみてください。

────────────────────

インデックス投資とはそもそも何だろう?

インデックス投資とはそもそも何だろう?としばしば感じています。

マーケットにインデックスと呼ばれるものは筆者が数えきれないくらい存在しています。

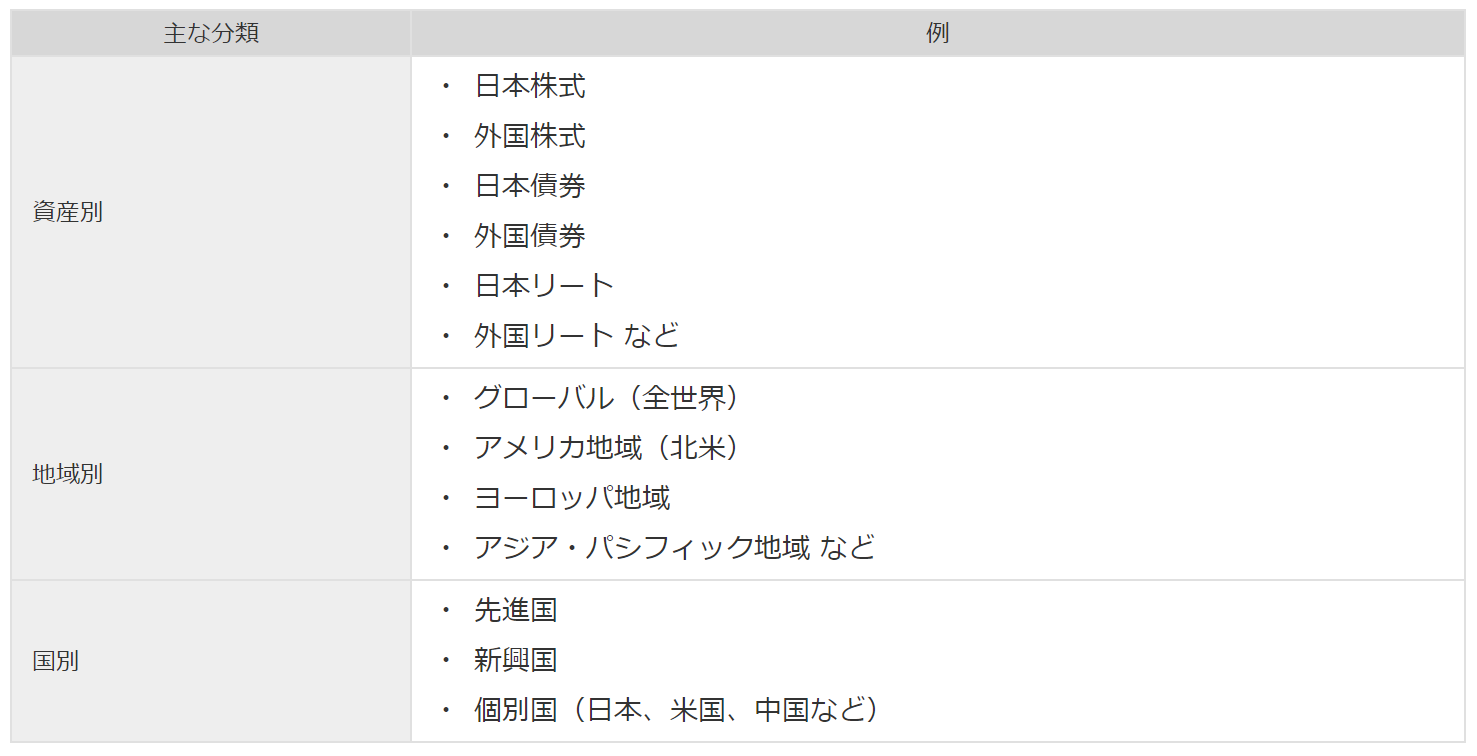

株式、債券、REIT、通貨、コモディティ等アセットごとに存在しています。

そのうち暗号資産インデックスというものも出来たりするのでしょうか?

ともあれ、それらのどれかに連動する投資をすればインデックス投資になるのか?

インデックスの派生商品やレバレッジがかかった商品への投資はインデックス投資になるのか?

筆者はいつもここで思考が止まります。

というわけで、「インデックス投資の定義」をインターネット検索結果に頼りました。

マネックス証券さんによれば、「インデックス投資とは、市場の値動きを示す指数(=インデックス)の値動きに連動をめざす投資手法」だそうです。

インデックスもたくさんあると説明されています。

参考:インデックス投資とは?メリット・デメリットを解説<投資初心者におすすめ!インデックス投資の始め方>マネックス証券

代表的なインデックスとしては、日米の株価指数が挙げられていました。

日本株式・・・日経平均株価、東証株価指数(TOPIX)

米国株式・・・NYダウ、S&P500指数、ナスダック総合指数

近年であれば、全世界株式指数、いわゆる「オール・カントリー」も代表的なインデックスになるのでしょうか?

それらを称してインデックス投資と呼ぶのなら、S&P500連動商品に投資とかオルカン連動商品に投資と表現していただいた方がわかりやすいのになぁといつも感じます。

というわけで、依然として「インデックス投資」という言葉の定義を理解できかねていますが、この記事においては、投資家にポピュラーな株式インデックス連動商品への投資と解釈させていただきます。

インデックス投資が流行ると起きそうなことを考えてみた

さて、本題です。

「インデックス投資が流行る」は「当該インデックス連動商品へ多くの資金が入る」ということなのでしょう。

具体的な名前を使うと、S&P500連動商品に相対的に多くの資金が入ることになるのでしょう。

そうだとするならば、起きることはシンプルだと考えます。

S&P500を例にしましょう。

概して言えばS&P500に採用される銘柄の株価が軒並み上昇します。

S&P500は浮動株ベースの時価総額加重平均株価指数です。

ですから、S&P500におけるウエイトが高い銘柄ほど、たくさん買われます。

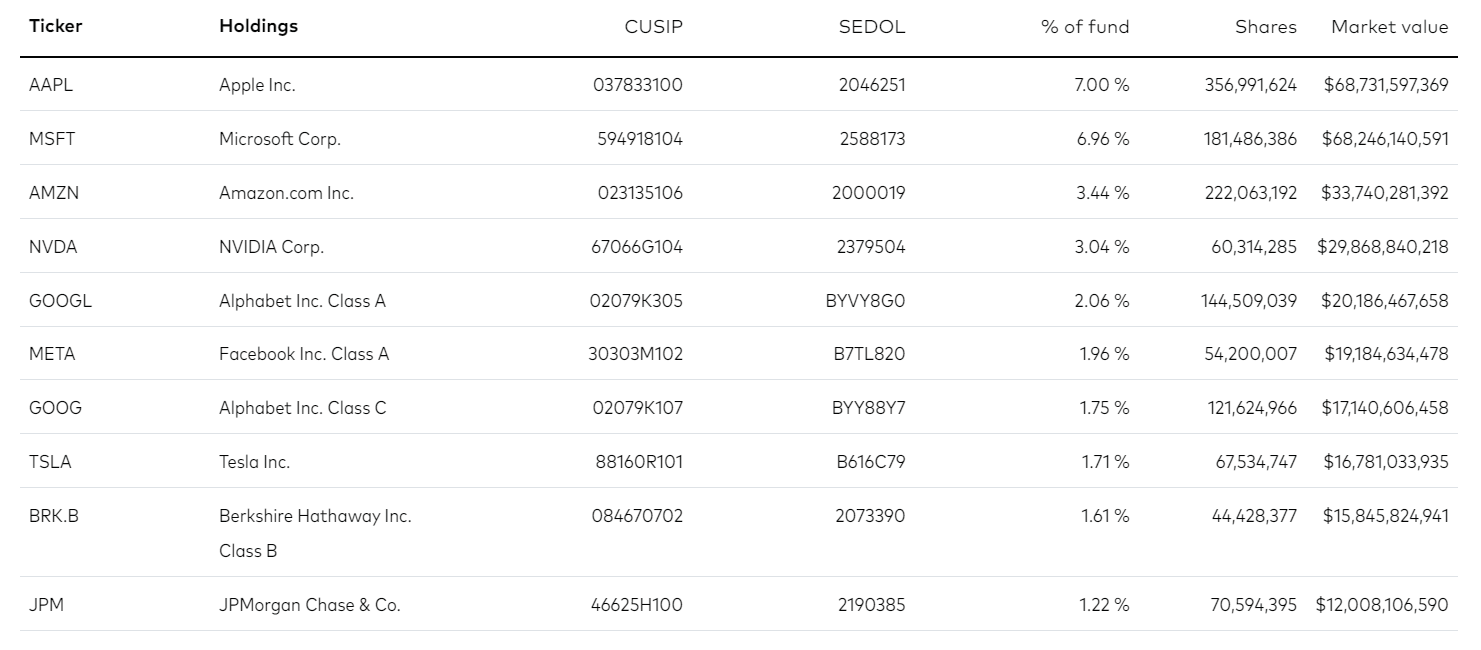

こちらは、S&P500に連動する代表的な米国ETFである Vanguard S&P 500 ETF(VOO)のウエイト上位10銘柄です(2023年末現在)。

いわゆる「マグニフィセントセブン」が上位10位に名を連ねます。

S&P500への投資が流行れば、これらの銘柄が今後も買われることになるでしょう。

言い換えると、当該インデックスに採用されていない銘柄には資金が入りにくくなると考えられます。

ただ、個人投資家の筆者でもこの程度の想像は出来ます。

百戦錬磨のマーケットでご飯を食べている方なら容易に気づくでしょう。

「S&P500 連動商品に資金がたくさん入って、マグニフィセントセブンがたくさん買われて株価上がるっていうなら、マグニフィセントセブンだけいっぱい買っとけばいい。S&P500のリターンの源泉はごく一部の銘柄に限られるっていうし」

と、考える人もきっといるでしょう。

これがその通りになるなら、マグニフィセントセブンの株価が他の構成銘柄より上昇することになります。

一方、ウエイトが小さい銘柄はショートすればいいと考える投資家もいるでしょう。

これは一例ですが、銘柄や局面によってはプライスの歪みが生じるものがあるかもしれないなと思います。

時価総額加重平均型株価指数がポピュラーになるのなら、中小型株に資金が入りづらくなると想像できる

次に筆者の頭に浮かんだことは、インデックスによっては構成銘柄とウエイトに変化が起きづらくなるのではないか?でした。

S&P500は採用要件があり、年に4回構成銘柄の見直し機会があります。

参考:S&P500採用銘柄を予想出来たら、それは収益機会になり得る 株式投資家・おせちーず

業績の要件もあるので、構成銘柄の業績次第で銘柄入れ替えが起きる可能性があります。

一方、NASDAQ100は「NASDAQ証券取引所に上場する、金融セクター以外の時価総額上位100銘柄」で構成されるので、このようなルールにもとづくとインデックス投資が流行れば流行るほど、インデックス採用銘柄ばかりが買われて、銘柄入れ替えが起きにくくなるだろうなぁと想像しています。

インデックスに新陳代謝が起きれば、連動資金による当該銘柄の売買が発生するわけですが、それが発生しにくくもなります。

時価総額加重平均型株価指数がポピュラーになるのなら、資金の多くは大型株に入りますから、中小型株に資金が入りづらくなるとも想像します。

そうすると、時価総額が成長する中小型株が少なくなりますから、余計S&P500やNASDAQ100といった指数の銘柄入れ替えが起きにくくなりそうです。

さらに「インデックス採用銘柄以外のアナリストの多くが不要になる」とも考えます。

インデックス投資が流行るとインデックス採用銘柄以外のアナリストの多くが不要になる?

証券会社のアナリストは、存在するだけでは証券会社に利益をもたらすことができません。

レポート発行や投資家へのプレゼンによって、取引をしてもらうことで会社にfeeをもたらすことが出来ます。

ですから、売買が活況ではない銘柄の分析が積極的には行われないでしょう。

日本株でいえば、多くの証券会社は多くても数百銘柄しか調査・分析対象(カバーという)になりません。

例えばハイテク銘柄が多いNASDAQ100に資金が集中するようになると、ディフェンシブ銘柄の分析対象銘柄が減る可能性があるということです。

実際、オルカンと呼ばれるMSCI All World Country Indexから過去10年で多くの日本株が除外されました。

その結果起きたことは、特に国外の金融機関の日本株の分析縮小でした。

日本株は長いこと低迷したので、それはそれでそれほど困ったことにはなっていなかったかもしれません。

しかし、2023年以降、急に日本株市場が盛り上がったこともまた事実です。

盛り上がれば追随しなければと考える投資家が増えます。

しかし、アナリストが減って、情報が少ない状況下での日本株投資は、その資金が名の通った大型株を優先します。

東証規模別指数の1年の推移を示しました。

青が大型、赤が中型、緑が小型です。紫でグロース指数も入れました。

昨年11月以降大型が強いのは、「追随しなければ」資金が一部に寄与しているのではないでしょうか?

一方、グロース指数が冴えないのは、外国人の買いが入りにくい市場だからでしょう。

グロース市場になぜ外国人の買いが入りにくいのか

グロース市場銘柄に、外国人の買いが入りにくい理由はいくつか考えられますが、一つは情報が相対的に少ないことだと考えています。

アナリストの調査対象にされている銘柄がそれほど多くありませんし、時価総額が小さい銘柄は浮動株も少なめなことが多く、買い進めにくいという事情があります。

こうなると、中小型株が大型株になかなかなりません。

であれば、時価総額加重平均型インデックスに新陳代謝が起きにくいという結果になると考えています。

というわけで、インデックス投資集中がインデックスへの新陳代謝を起きにくくし、その結果、中小型株の調査が減り、外国人資金が入らないため、さらに新陳代謝を起きにくくするという構図が見えます。

とはいえ、今後もインデックス投資は主流になるであろうと考える

筆者は個別株投資を好きでやっていますが、良くも悪くもインデックスがマーケットの平均点を得ていることもまた事実で、手間を掛けずに投資をしたい人に向いているという事実を否定しません。

よって、今後もインデックス投資は主流になるのだと考えます。

それが自分の目に明らかになってきたときには、自分の着目点はインデックス採用銘柄になるのだと思います。

────────────────────

「毎月100万円以上のビットコインを買えるキャッシュを生み出すスモビジについて研究」するコミュニティ、「BMRスモールビジネス研究所」を開始しました。ご興味ある方はぜひ覗いてみてください。

────────────────────

この記事を読んだ方はこちらの記事もおすすめです